SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |EUR/USD среднесрок. Обновление

- 08 марта 2019, 00:02

- |

Сегодня, после значительного смягчения риторики ЕЦБ, пара евро/доллар снизилась и пробила ноябрьское дно. Что это означает для волновой картинки? В целом она не изменилась (эта разметка, нижний вариант). Но тут есть два базовых варианта (всего их больше, но остальные пока экзотические).

1. С уровня 1.15695 (конец волны 2) мы сделали начальный диагональный треугольник. В этом случае пара должна начать значимую коррекцию до достижения уровня 1.11395. 2. С уровня 1.15695 прошла последовательность первых-вторых волн, сейчас пара находится в 3 в трёх размерностях, следовательно падать должны очень резко. Против этого варианта говорит сентимент (всего 12% быков)

2. С уровня 1.15695 прошла последовательность первых-вторых волн, сейчас пара находится в 3 в трёх размерностях, следовательно падать должны очень резко. Против этого варианта говорит сентимент (всего 12% быков)

( Читать дальше )

1. С уровня 1.15695 (конец волны 2) мы сделали начальный диагональный треугольник. В этом случае пара должна начать значимую коррекцию до достижения уровня 1.11395.

2. С уровня 1.15695 прошла последовательность первых-вторых волн, сейчас пара находится в 3 в трёх размерностях, следовательно падать должны очень резко. Против этого варианта говорит сентимент (всего 12% быков)

2. С уровня 1.15695 прошла последовательность первых-вторых волн, сейчас пара находится в 3 в трёх размерностях, следовательно падать должны очень резко. Против этого варианта говорит сентимент (всего 12% быков)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. ruh666 |Не все твиты Трампа одинаково полезны (не они движут нефтью)

- 28 февраля 2019, 10:07

- |

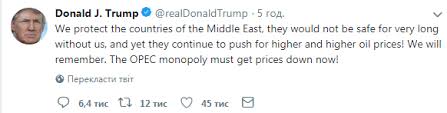

Наверное, все помнят этот твит президента США «Мы защищаем страны Ближнего Востока. Они не будут долго в безопасности без нас, и, несмотря на это, они продолжают добиваться повышения цен на нефть! Мы это запомним»

«Мы защищаем страны Ближнего Востока. Они не будут долго в безопасности без нас, и, несмотря на это, они продолжают добиваться повышения цен на нефть! Мы это запомним»

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс